Introduction à l'économie

...et aux idées pour la comprendre

Ce site est le support à l'enseignement dispensé en L1 Économie à l'Université Paris Cité par Christophe DARMANGEAT. Il ne remplace en aucune manière le cours lui-même, ni la lecture attentive de certains ouvrages, dont ceux conseillés en bibliographie. Selon la formule consacrée, les propos qui y figurent n'engagent que la responsabilité de leur auteur.

Production et revenus

Les lignes qui suivent tentent de mettre en évidence quelques mécanismes fondamentaux qui interviennent

dans le processus de la production et de préciser le vocabulaire

qui les décrit. Dans toute la mesure du possible, je me suis efforcé de ne présenter que des éléments sur lesquels tous les courants

de pensée s'accordent - lorsque tel n'est pas le cas, je l'ai explicitement précisé. Cette partie contient donc, en quelque

sorte, une « trousse à outils » technique, qui permettra d'appréhender au mieux les raisonnements des différents théoriciens à

leur propos.

La question centrale sera celle de la valeur. L'épineux problème

de sa nature (qu'est-ce que la valeur ? par quoi est-elle créée ?) n'est pas abordé ici ; une autre page de ce site

lui est entièrement consacrée. Dans les lignes qui suivent, je me suis limité à montrer comment la valeur se transmet

ou s'accroît, par quels mécanismes et sous quelle forme, et quel vocabulaire permet de cerner ces phénomènes.

1. La production et la création de la valeur

Dans l'économie capitaliste, toute production recouvre un double phénomène.

Prenons une entreprise qui fabrique, par exemple, des chaises.

- D'un côté, la production est une (simple) transformation. À l'entrée, des planches, une scie, de la colle, des clous, de l'électricité, et bien d'autres choses encore, à commencer par le travail du menuisier ; à la sortie, des chaises. Notons que des chaises, ce n'est pas « supérieur », ou « plus grand » que les planches, plus la scie, plus le travail du menuisier, plus tout le reste. C'est simplement différent. Du point de vue physique, matériel, la production est donc un changement de qualité, mais pas nécessairement, et en fait très rarement, une augmentation de quantité (un courant de pensée, celui des physiocrates, a été induit en erreur par la principale exception à cette règle générale, celle de la production agricole).

- De l'autre, il y a cependant quelque chose qui s'accroît au cours de la production : c'est la valeur. Si l'on exprime en argent tout ce qui est entré dans la fabrication, cela représente une certaine somme. Si les choses se passent normalement, les chaises produites représentent une somme supérieure. Du point de vue de la valeur (de l'équivalent en monnaie), le constat est donc strictement inverse : il n'y a pas de changement de qualité (l'argent reste de l'argent), mais il y a une augmentation en quantité (la production vaut davantage d'argent que la somme des intrants qui l'ont réalisée).

Comme souvent, les questions les plus simples sont aussi les plus profondes. Celle qui vient

immédiatement à l'esprit, et elle est fondamentale, consiste à savoir pourquoi la valeur s'accroît au cours de la production. Comme on vient de le dire,

cette question est examinée ailleurs sur ce site. Ici, on l'a mise de côté, pour se concentrer sur

les problèmes de la mesure et du transfert de cette valeur.

Combien vaut la production ? Cette question peut sembler un peu stupide — pourtant, elle ne l'est pas

autant qu'on pourrait le croire. Sur une période donnée, disons un an, notre usine aura

produit un certain nombre de chaises, vendues (ou estimées) à un certain prix. La valeur de la production de l'usine sera

donc tout bonnement égale à la somme de la valeur de toutes les chaises produites durant la période (l'année) considérée.

Jusqu'ici, rien de bien méchant : pas besoin d'être sorti de Saint-Cyr (ni même de Paris 7) pour le comprendre.

Les choses se compliquent un peu dès que l'on souhaite savoir non plus seulement quelle est la valeur de la

production prise en soi (ce qui n'est pas extrêmement utile), mais quelle est la valeur qui a été créée

dans l'usine. Car si les

chaises valent, par exemple, 50 000 €, cette somme a nécessité l'utilisation — et la disparition — de, disons, 15 000 € de bois,

de colle, d'électricité, etc. Pour connaître la valeur créée dans l'entreprise, il faut donc déduire ces 15 000 € des 50 000 ;

en l'occurrence, la valeur créée, plus souvent appelée valeur ajoutée, n'est que de 35 000 €. Le bois, la

colle, etc. ont été consommés : ils ont physiquement disparu lors de la production.

C'est l'occasion de remarquer que l'on doit distinguer deux types très différents de consommation :

- Il y a d'abord la consommation qu'on vient d'évoquer, qui est effectuée dans la cadre d'une production. Cette consommation est donc dite productive, ou intermédiaire. La caractéristique de cette consommation est que le produit consommé se « retrouve » en quelque sorte dans un autre produit — on verra dans un instant de quelle manière.

- Très différente est la consommation ordinaire, souvent appelée consommation finale : là, le produit consommé disparaît totalement par l'usage qu'en fait le consommateur.

Si les produits qui représentent les consommations intermédiaires ont physiquement disparu en tant que

tels dans la production, tout se passe comme si leur valeur, elle, se transmettait de manière intacte au produit final (les chaises).

On peut donc écrire (provisoirement) l'équation suivante :

Valeur Ajoutée = Production - Consommations Intermédiaires

Ce qui revient à dire que :

Consommations Intermédiaires + Valeur Ajoutée = Production

La notion de valeur ajoutée n'est pas seulement utile pour mesurer l'activité réelle d'une entreprise. Elle

est franchement indispensable lorsqu'on se pose le problème de mesurer l'activité économique d'un territoire (le plus souvent, d'un pays).

Les entreprises ne fonctionnent pas, en effet, indépendamment les unes des autres ; très souvent, la production de l'une est utilisée pour

la production de l'autre. Imaginons, par exemple, la situation suivante, très simplifiée mais suffisante pour comprendre

le principe du raisonnement :

- l'entreprise Padécharde, une scierie, fabrique pour 10 000 € de planches.

- l'entreprise Fessocho, une ébénisterie, utilise les planches de l'entreprise Padécharde et produit pour 30 000 € de chaises.

Si l'on cherche à savoir quelle est la richesse produite par ces deux entreprises, on pourrait être tenté d'additionner

tout bêtement la valeur des deux productions : ainsi, on concluerait qu'il y a eu 10 000 + 30 000 = 40 000 € de richesses produites. Mais

l'erreur de cette méthode saute aux yeux : car à la fin de l'année, si j'ai bien 30 000 € de chaises, les planches et les 10 000 €

qu'elles représentent ont disparu dans la production des chaises. En réalité, la richesse produite par mon territoire se monte à seulement

30 000 €, qui correspondent à la somme des valeurs ajoutées des deux entreprises :

- 10 000 € de valeur ajoutée pour la scierie Padécharde (j'ai supposé, dans mon exemple simplifié, que Padécharde produisait à partir de rien, et que sa valeur ajoutée était donc égale à celle de sa production).

- 20 000 € (30 000 € - 10 000 €) de valeur ajoutée pour l'ébéniste Fessocho

Si, donc, lorsqu'on considère une entité économique, la richesse créée est égale à la valeur ajoutée générée

par cette entité, lorsqu'on considère un ensemble d'entités économiques, la richesse créée par cet ensemble est (très logiquement)

la somme des valeurs ajoutées par les entités qui le composent. Ce qu'on peut formuler un peu autreent, en disant que dans un ensemble

donné, qu'il s'agisse d'un groupe d'entreprises, d'un secteur économique, d'un pays ou du monde entier,

la valeur ajoutée globale est égale à la somme des valeurs ajoutées des diférentes composantes.

2. Le problème du capital fixe : valeur ajoutée brute et nette

Jusqu'ici, on a fait l'hypothèse que les éléments utilisés dans la production (par exemple, les matières premières)

étaient intégralement consommés au cours de la période considérée. Or, la réalité est un peu plus compliquée, car à côté de ces éléments qui disparaissent

totalement au cours de la période de production, il en est d'autres dont

l'utilisation couvre plusieurs périodes de production.

Sur le plan comptable, on parle alors de capital fixe, par opposition au capital

circulant. Typiquement, le capital fixe comprend des installations

comme les machines ou les bâtiments, et le capital circulant l'énergie et les matières premières.

Il est important de comprendre que si ce capital est « fixe », ce n'est pas parce qu'on ne déplace pas un bâtiment !

D'ailleurs, la plupart des machines peuvent très bien être changées de lieu, ce qui ne les empêche pas de

faire partie du capital fixe. « Fixe » et « circulant » ne correspondent pas ici à

des notions liées à l'espace, mais au processus de transmission de valeur, et à la question de savoir si ces capitaux ont

ou non été entièrement consommés au cours de la période de production considérée.

Quand on y réfléchit, le terme de « circulant » correspond parfaitement à la réalité

que nous avons décrite précédemment. L'entreprise Fessocho, par exemple, débourse chaque année 1 000 000 € pour acheter

du bois. Voilà donc 1 000 000 € que chaque année, les propriétaires de l'entreprise commencent par dépenser. Mais, si

les choses suivent leur cours normal, cette dépense est ensuite remboursée par la vente des chaises ;

les 1 000 000 € d'euros reviennent donc au capitaliste à l'issue du processus. Pour lui, ils n'auront pas été une dépense sèche : ils sont

destinés par nature à revenir à leur place, bien au chaud dans les coffres-forts de l'entreprise... juste avant de les quitter

pour entamer un nouveau cycle de production. Voilà pourquoi l'on dit que ce capital circule, et pourquoi nombre d'économistes

l'ont désigné sous le terme d'avances : le capitaliste débourse de l'argent qui, par le jeu normal de la production

et de la vente, lui revient... en ayant au passage fait des petits, mais n'anticipons pas.

Revenons-en à nos moutons, c'est-à-dire à la diférence qui exise entre le capital fixe et le capital circulant. En fait, le capital fixe,

tout comme le capital circulant, est une avance... mais qui, à la différence de ce dernier, tarde à revenir.

Du point de vue de la comptabilité, le capital fixe pose un problème connu de longue date : on ne peut pas se contenter de l'imputer

à l'année d'achat, en faisant comme s'il avait entièrement été consommé au cours de celle-ci. Si une machine valant 200 000 € produit

durant 10 ans, il serait aberrant de considérer que la machine a coûté (et donc, transmis à la production) 200 000 € la première

année, et rien du tout les 9 suivantes. En fait, tout se passe donc comme si, tout au long de son existence, année après année,

le capital fixe transmettait une partie de sa valeur à la production ; dans notre exemple, comme si la machine perdait

chaque année 1/10e de sa valeur, soit 20 000 €, qu'elle transmettait à la production à laquelle elle contribue. On peut le

dire encore autrement : une machine qui dure 10 ans, du point de vue de la valeur et de sa transmission, est équivalente à

dix machines chacune dix fois moins chères, qu'on mettrait au rebut chaque année ; un capital fixe, ce n'est jamais qu'un capital

qui met plusieurs années à circuler.

La comptabilité de l'entreprise va donc enregistrer une dépense de 200 000 € la première année pour l'achat

de la machine (mais ces 200 000 € restent dans l'entreprise : au lieu de se présenter sous la forme de monnaie,

ils existent dorénavant sous la forme d'une machine). En revanche, chaque année, 20 000 € seront déduits de la valeur

de la machine et considérés comme perdus pour l'entreprise. Normalement, ces 20 000 € seront par ailleurs mis de côté afin de

financer le remplacement à terme de la machine. Ainsi, au bout de 10 ans, l'entreprise disposera à nouveau de 200 000 €

pour acheter une nouvelle machine. Ces

20 000 € annuels qui viennent se déduire de la valeur comptable du capital fixe, ce sont les amortissements.

En théorie, ils

correspondent à la fraction de valeur perdue par le capital fixe dans une période donnée, et transmise à la production

au cours de cette période.

C'est le moment de reparler de la valeur ajoutée. En toute rigueur, la formule à laquelle nous

étions parvenus tout à l'heure (rappel : VA = P - CI) est tout à fait incomplète :

pour connaître la valeur ajoutée, on ne peut pas se contenter de retrancher de la valeur totale de la production les consommations

intermédiaires, c'est-à-dire le capital circulant. Il faut aussi retrancher les amortissements. Or, c'est

là que le bât blesse : le plus souvent, soit les chiffres des amortissements ne sont pas disponibles, soit, pour un certain

nombre de raisons, on considère qu'ils sont économiquement faux. La valeur ajoutée dont on parle généralement,

et sauf précision

contraire, est une valeur ajoutée brute — et donc, surévaluée —, de laquelle on n'a pas retranché les amortissements, c'est-à-dire

la consommation de capital fixe.

Voilà pourquoi, lorsqu'à propos d'un territoire national, on parle du Produit Intérieur, il s'agit 99 fois sur 100

du Produit Intérieur Brut (PIB), donc de la somme des valeurs ajoutées brutes.

Ce PIB — indépendamment de savoir quelles activités il

mesure — surestime donc la valeur créées, car il ne tient pas compte de la consommation en capital fixe qui a été employée pour

réaliser la production.

La « vraie » valeur ajoutée est donc la Valeur Ajoutée Nette, que l'on obtient par le calcul suivant :

Valeur Ajoutée Nette = Production - Consommations Intermédiaires - Amortissements

De même, pour connaître la richesse créée sur un territoire en une année, il faut calculer le

Produit Intérieur Net (PIN),

égal à la somme des Valeurs Ajoutées Nettes. On peut aussi écrire que :

PIN = PIB - somme des amortissements

3. De la valeur ajoutée aux revenus

Jusque là, on a considéré la production sous l'angle de la création et de la transmission de la valeur.

Mais la production donne lieu

à des achats et à des ventes : pour les différents agents, ces opérations représentent donc un revenu.

Bien que de multiples mécanismes puissent venir compliquer les choses, fondamentalement les revenus d'une période ne peuvent correspondre,

par définition, qu'à de la richesse créée au cours de cette période.

Autrement dit, tout revenu n'est qu'une fraction de la valeur ajoutée nette, et cette valeur ajoutée nette est donc égale, par définition,

à la somme des revenus de la société. Une autre façon de comprendre cela est de raisonner en quelque sorte à l'envers : imaginons que l'on

vende la production d'une année, en séparant la production en deux lots.

Le premier lot est calculé de manière à ce que sa vente couvre tout juste les frais engagés pour la production :

la recette servira donc à payer les fournisseurs et à amortir la fraction consommée du capital fixe.

Une fois tout cela accompli, il reste à vendre le second lot de marchandises, pour une somme égale,

par définition, à la valeur ajoutée nette. À la différence de ce qui se passait avec la vente du premier lot,

le produit de cette vente ira intégralement dans les poches des différents agents

économiques ayant contribué à la production : salariés, capitalistes, propriétaires fonciers.

Ajoutons, pour prévenir une éventuelle erreur de raisonnementn que la recette du premier lot,

qui a servi à payer les fournisseurs, ne constitue pas pour eux directement un revenu, puisque lui-même sera décomposé, chez ces fournisseurs, en revenus et en paiement de

leurs propres fournisseurs, etc.

On peut donc établir l'égalité suivante :

PIN = Somme des Valeurs Ajoutées Nettes = Somme des revenus

On en vient à présent à la nature de ces revenus. Selon les économistes, et selon le problème considéré,

on utilisera une décomposition plus ou moins fine. La décomposition minimale (ou, si l'on veut, principale) est celle qui intervient entre

salaires et profits :

- les salaires sont la rémunération du travail ; ils sont normalement définis par un contrat entre l'employeur, demandeur de travail, et le salarié, offreur de travail (attention, ici le langage courant est trompeur ! Si, dans la vie courante, un chômeur « demande » du travail, du point de vue de l'analyse économique, il en offre...)

- les profits sont la rémunération du capital ; ils ne sont pas définis par un contrat, mais sont directement fonction de l'activité de l'entreprise. Ce revenu est un reliquat : c'est ce qui reste de la valeur ajoutée (nette) une fois déduits les salaires (dont les charges sociales qui, quel que soit le nom qu'elles portent, « salariales » ou « patronales », ne sont rien d'autre que du salaire indirect).

Deux remarques sont ici nécessaires.

D'une part, on lit très souvent qu'une partie des profits est consacrée aux amortissements (c'est-à-dire,

je le rappelle, à payer l'usure du capital fixe). Ceci peut sembler contradictoire avec ce qui précède, puisque normalement, les profits

sont calculés sur la base du produit net, c'est-à-dire que les amortissements sont déjà déduits. Mais ce paradoxe s'explique par le fait

que la plupart du temps, les calculs sont faits (à tort) en partant du produit brut. Dans ce cas, il s'agit donc de profits « bruts »,

et pour obtenir le profit réel (net), c'est-à-dire le revenu des capitalistes, il faut défalquer les amortissements.

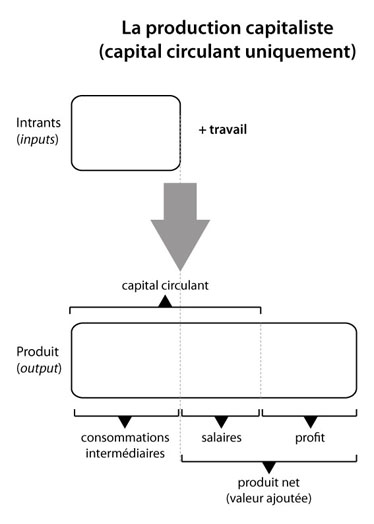

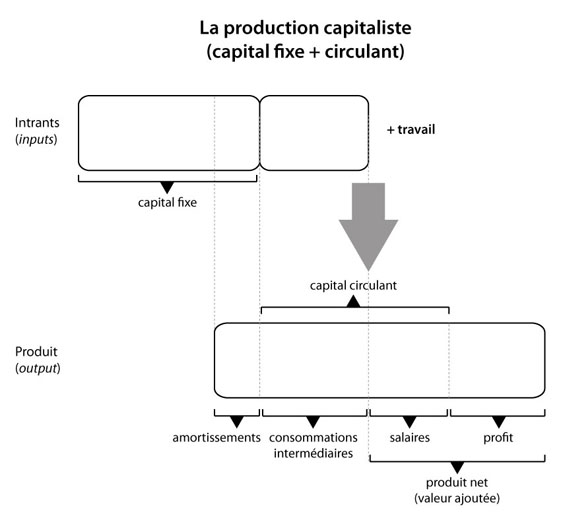

On peut représenter ce qui précède à l'aide de deux schémas, l'un qui se limite au capital circulant, l'autre qui

intègre le capital fixe :

La seconde remarque tient à l'existence d'un autre revenu, qui a particulièrement

mobilisé l'attenion des économistes des XVIIIe et XIXe siècles (ce qui ne surprendra personne, étant donné

l'importance qu'il avait alors) :

il s'agit de la rente. La rente correspond au

prix obtenu par les propriétaires fonciers pour la location de leur terre. Elle jouait un rôle crucial à l'époque où

l'agriculture représentait un secteur fondamental de l'économie. Or, si certains auteurs (comme K. Marx) ont considéré la rente comme

une forme particulière du profit,

un sous-produit, en quelque sorte, de celui-ci, d'autres comme A. Smith ou D. Riardo considéraient la rente comme une forme de

revenu à part entière, à côté des salaires et des profits. Si les schémas ci-desus avaient voulu refléter le point de vue de ces auteurs, ils auraient donc

dû être partiellement modifiés afin de faire apparaître la rente comme un revenu autonome.

4. Décomposition du profit

Même en mettant de côté la question de la rente, la catégorie de « profit » recouvre des grandeurs

différentes, aux définitions plus ou moins restrictives, ce qui fait que le même mot désigne selon les cas des réalités assez diverses.

Voilà la raison pour laquelle une clarification n'est donc pas inutile. Les gestionnaires, plutôt que parler de « profit »,

préfèrent le plus souvent se référer aux soldes intermédiaires de gestion, qui correspondent à ces

différentes définitions, plus ou moins larges, du profit.

La première distinction, déjà évoquée précédemment, est celle qui intervient entre le profit brut (qui inclut

l'amortissement du capital fixe) et le profit net, qui les exclut. En analyse comptable et financière, le profit brut est

connu sous le nom d'Excédent Brut d'Exploitation (EBE), le profit net sous celui de Résultat

d'Exploitation (RE).

La distinction suivante concerne la séparation entre

l'intérêt et ce que certains économistes appellent le profit d'entreprise, et l'analyse

comptable le Résultat Brut. Il est en effet extrêmement rare qu'une entreprise fonctionne uniquement

avec des capitaux apportés par ses propriétaires (ses actionnaires). Dans l'immense majorité des cas,

une partie des capitaux est empruntée, contre un taux d'intérêt fixé de manière contractuelle. Si les choses se déroulent

normalement, une partie du profit net (l'intérêt) est ainsi reversée aux prêteurs, et quitte l'entreprise, tandis que l'autre,

reste (pour le moment) au sein de celle-ci. Selon le problème considéré, on peut donc dire que les intérêts font partie

intégrante du profit (si l'on étudie, par exemple, la répartition globale du revenu entre capitalistes et salariés),

ou qu'il constitue un coût qui

vient en déduction de celui-ci (si l'on se place du point de vue du chef de l'entreprise emprunteuse).

Le Résultat Brut, à son tour, va être écorné par le paiement des impôts (au premier chef,

l'impôt sur les sociétés - IS). Le Résultat Brut, autrement dit ce profit avant impôt, laisse

donc place au résultat net, c'est-à-dire au profit après impôts.

Enfin, les profits après impôts peuvent connaître, au bout du compte, deux destinations.

- ils peuvent être épargnés, donc ajoutés aux actifs de l'entreprise, sous forme de monnaie ou convertis en moyens de production supplémentaires.

- ils peuvent être distribués aux actionnaires, propriétaires de l'entreprise. De tels versements portent le nom de dividendes. Pour les actionnaires, ces dividendes constituent un revenu. Ils seront libres de dépenser celui-ci dans des achats de consommation, ou de le réinvestir, en augmentant directement le capital d'une enterprise ou en lui prêtant.

À l'échelle de la société toute entière, la partie du revenu des agents économiques (propriétaires de capitaux ou salariés)

qui est mise de côté et donc, non affectée à des dépenses de consommation, s'appelle l'épargne.

L'affectation de cette épargne,

directement ou indirectement, à l'acquisition de nouveaux moyens de production, s'appelle l'investissement

(en fait, le langage courant emploie souvent le terme d'investissement dans un sens beaucoup plus large,

celui d'une simple conversion d'argent liquide en toute autre forme d'actif, y compris finnacier ; dans ce cours, on réservera

le terme à son sens restreint). .

L'investissement est le mécanisme qui assure in fine l'accumulation du capital, c'est-à-dire la croissance des capacités de production,

donc celle de la production et du revenu global, d'où l'attention particulière dont il a été l'objet de la part de

l'ensemble des économistes depuis la naissance de la discipline.

5. Quelques grandes questions de la science économique

Étant donné ce qui précède, on peut comprendre que les différents courants de pensée aient cherché à répondre

à un certain nombre de questions essentielles. Parmi celles-ci, on peut citer :

- Qu'est-ce la valeur ? Pourquoi est-elle créée cours de la production ? Cette question est peut-être la plus centrale de toutes. C'est à cette question que cherchent à répondre les différentes théories de la valeur - en réalité, il n'en existe fondamentalement que deux.

- Selon quels mécanismes et quelles lois la Valeur Ajoutée se répartit-elle entre les différentes catégories de revenus ? Comment expliquer la part des salaires, du profit (et de la rente) dans le revenu national ? Cette question fait l'objet des différentes théories de la répartition.

- Quelles sont les conditions qui favorisent la croissance ? Cette question revient pour l'essentiel à demander quelles sont les conditions qui favorisent l'accumulation du capital, donc l'investissement.

- Dans le prolongement de la question précédente, on peut aussi s'interroger sur les relations entre l'épargne et l'investissement. Toute épargne est-elle automatiquement investie ? Dans le cas contraire, quels facteurs interviennent pour empêcher une partie de l'épargne de se transformer en investissement ?

- Le courant classique (prolongé sur ce point par Marx) s'est demandé également quelles étaient les possibilités à long terme de la croissance. Celle-ci pourra-t-elle se poursuivre indéfiniment, ou est-elle condamnée à ralentir jusqu'à devenir nulle ? Le système capitaliste lui-même est-il viable, ou condamné à terme ? Cette problématique est désignée comme la dynamique de long terme du capitalisme.

Bien entendu, ces questions sont loin d'être les seules à avoir préoccupé les économistes. Au premier rang des

autres problèmes, on doit citer l'interrogation sur la capacité des mécanismes de marché à réguler l'activité économique, et sur

l'opportunité et la nécessité d'une intervention économique de l'État. Mais ceci est une autre histoire...